Ngày 26/6/2017, Công ty cổ phần Báo cáo đánh giá Việt Nam (Vietnam Report) đã chính thức công bố Top 10 Ngân hàng thương mại Việt Nam uy tín năm 2017. Đây là hoạt động thường niên của Vietnam Report, đã nhận được sự quan tâm đặc biệt của giới tài chính – ngân hàng kể từ năm đầu tiên công bố 2012.

Top 10 Ngân hàng thương mại Việt Nam uy tín là kết quả nghiên cứu của Vietnam Report, được xây dựng theo các nguyên tắc khoa học và khách quan, dựa trên sự tổng hợp các đánh giá về uy tín của ngân hàng từ các phương tiện truyền thông có ảnh hưởng (tính đến ngày 31/5/2017), từ góc nhìn của khách hàng cũng như của các chuyên gia tài chính. Cụ thể, uy tín của các ngân hàng được đánh giá, xếp hạng dựa trên 3 tiêu chí chính: (1) Năng lực và hiệu quả tài chính thể hiện trên báo cáo tài chính kiểm toán năm gần nhất (tổng tài sản, tổng doanh thu, lợi nhuận sau thuế, hiệu quả sử dụng vốn, tỷ lệ nợ xấu…) (được tính 30% trọng số điểm); (2) Uy tín truyền thông được đánh giá bằng phương pháp Media Coding - mã hóa các bài viết về ngân hàng trên truyền thông (30% trọng số điểm); (3) Điều tra khảo sát về mức độ nhận biết và sự hài lòng của khách hàng với các sản phẩm/ dịch vụ của ngân hàng; Điều tra, phỏng vấn sâu nhóm chuyên gia tài chính về vị thế và uy tín của các ngân hàng trong ngành; và điều tra khảo sát bản thân các ngân hàng được thực hiện trong tháng 5/2017 về quy mô vốn, tốc độ tăng trưởng doanh thu, lợi nhuận, kế hoạch hoạt động trong năm… (40% trọng số điểm).

Theo đó, những ngân hàng có mặt trong danh sách này về cơ bản được đánh giá có uy tín trong ngành, có năng lực tài chính và tiềm năng tăng trưởng trong giai đoạn 2016 – 2017.

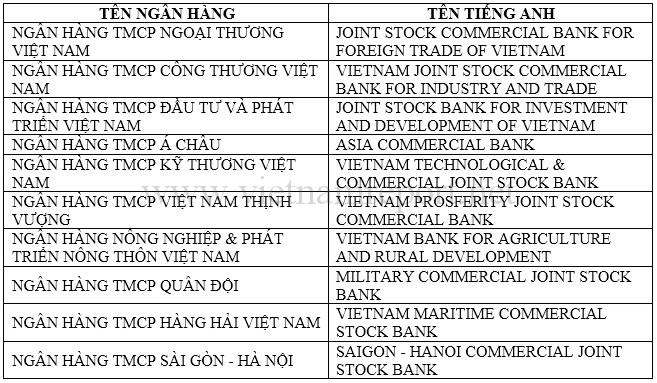

Danh sách Top 10 Ngân hàng thương mại Việt Nam uy tín năm 2017

Nguồn: Vietnam Report, Top 10 ngân hàng thương mại Việt Nam uy tín Việt Nam năm 2017, tháng 6/2017

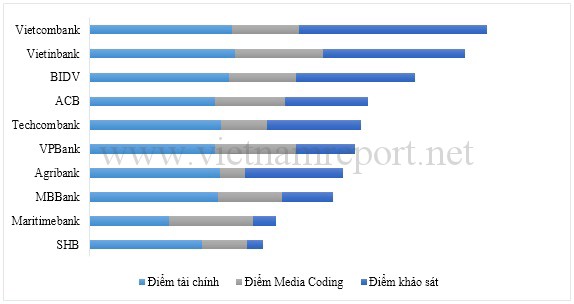

Hình 1: Điểm quy đổi xếp hạng của Top 10 ngân hàng thương mại Việt Nam uy tín năm 2017

Nguồn: Vietnam Report, Top 10 ngân hàng thương mại Việt Nam uy tín năm 2017, tháng 6/2017

Theo dữ liệu thống kê tài chính, hầu hết các ngân hàng thương mại Việt Nam đều đã đưa tỷ lệ nợ xấu cuối năm 2016 về mức mục tiêu dưới 3% của Ngân hàng Nhà nước đã đề ra trước đó. Riêng Top 10, các ngân hàng tính đến hết Quý 1 năm 2017 đều có tỷ lệ nợ xấu dưới mức mục tiêu 3%. Bên cạnh đó, theo công bố của Ủy ban Giám sát Tài chính Quốc gia, năm 2016, các tổ chức tín dụng đã xử lý được khoảng 95.000 tỷ đồng nợ xấu, trong đó, xử lý qua thu hồi nợ, bán tài sản đảm bảo chiếm khoảng 52,6% tổng giá trị nợ xấu được xử lý, qua nguồn dự phòng chiếm 26,6% và bán nợ cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chiếm 21%. Đây là minh chứng cho thấy các ngân hàng đã và đang nỗ lực đẩy mạnh hoạt động thu hồi và xử lý nợ xấu sau tăng trưởng nóng. Tuy nhiên cũng cần nhìn nhận rằng, con số nợ xấu thực tế có thể còn cao hơn nhiều so với số liệu đã công bố. Do đó, để xử lý dứt điểm nợ xấu là nhiệm vụ rất khó khăn, đòi hỏi cần các biện pháp cứng rắn, khả thi và tốn rất nhiều thời gian, đặc biệt khi vẫn phải gắn với mục tiêu tăng trưởng tín dụng.

Các ngân hàng đánh giá rất cao sự trải nghiệm thực tế của khách hàng

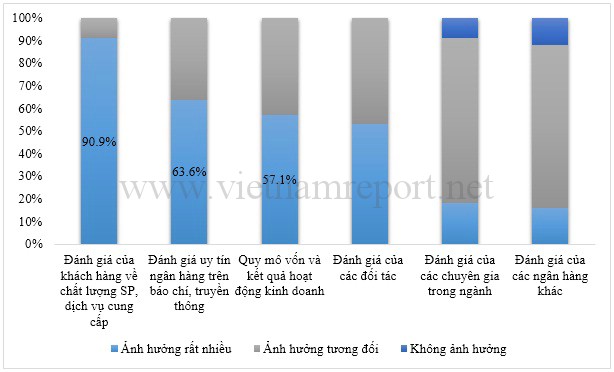

Kết quả khảo sát các ngân hàng thương mại Việt Nam vừa được Vietnam Report thực hiện trong tháng 5/2017 cho thấy, 3 yếu tố được đánh giá là có ảnh hưởng nhất đến uy tín của một ngân hàng bao gồm: sự đánh giá của khách hàng về chất lượng sản phẩm, dịch vụ cung cấp (90,9% lựa chọn); sự đánh giá uy tín ngân hàng trên báo chí, truyền thông (63,6%) và quy mô vốn, kết quả hoạt động kinh doanh của ngân hàng (57,1%). Có thể thấy, các ngân hàng giờ đây đã hướng tới khách hàng nhiều hơn, quan tâm đến sự trải nghiệm thực tế của khách hàng thay vì mải mê “đánh bóng tên tuổi” và mở rộng phạm vi hoạt động.

Hình 2: Mức độ ảnh hưởng của các yếu tố đến uy tín của ngân hàng

Nguồn: Vietnam Report, Survey các ngân hàng thương mại Việt Nam thực hiện trong tháng 5/2017

…Trong khi sự lựa chọn hàng đầu của khách hàng là giao dịch an toàn và tính bảo mật thông tin cao

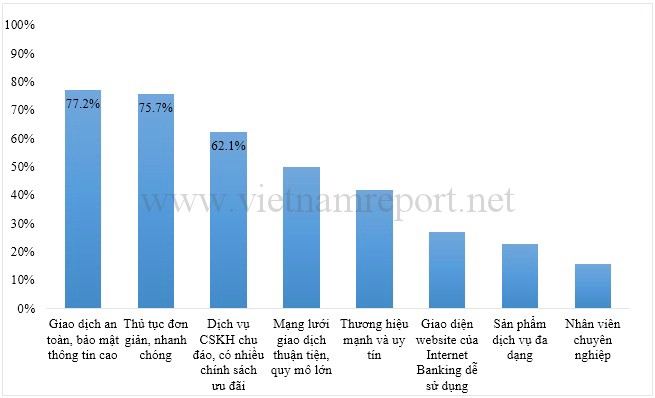

Đánh giá của khách hàng trong Khảo sát online do Vietnam Report thực hiện trong tháng 5/2017 chỉ ra rằng, có 3 yếu tố quan trọng nhất khi lựa chọn sản phẩm/ dịch vụ của một ngân hàng bao gồm: giao dịch an toàn, bảo mật thông tin cao (77,2% lựa chọn), thủ tục đơn giản, nhanh gọn (75,7%) và dịch vụ chăm sóc khách hàng chu đáo, có nhiều chính sách ưu đãi (62,1%). Trong thời đại công nghệ thông tin phát triển, khách hàng thường thực hiện giao dịch thông qua dịch vụ mobile hay internet banking, do đó đầu tư cho công nghệ và bảo mật thông tin khách hàng là yêu cầu cấp thiết của các ngân hàng thương mại hiện nay.

Hình 3: Các tiêu chí được khách hàng quan tâm nhất khi lựa chọn dịch vụ của một ngân hàng

Nguồn: Vietnam Report, Survey online khách hàng thực hiện trong tháng 5/2017

Ngành ngân hàng duy trì sự lạc quan nhưng thận trọng hơn với triển vọng tăng trưởng 2017

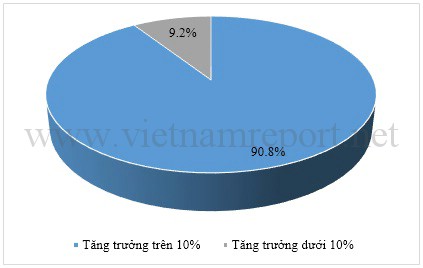

Theo khảo sát các ngân hàng thương mại trong tháng 5 vừa qua, hầu hết (trên 95%) các ngân hàng cho biết doanh thu và lợi nhuận sau thuế có xu hướng tăng lên trong những tháng đầu năm 2017, cho thấy hoạt động kinh doanh của các ngân hàng thương mại đang tốt hơn rất nhiều so với thời điểm cùng kỳ năm trước. Bên cạnh đó, hơn 90% đại diện ngân hàng được hỏi cho biết, họ kỳ vọng tốc độ tăng trưởng toàn ngành ngân hàng sẽ đạt trên 10%, thể hiện sự lạc quan tăng trưởng trong năm 2017.

Hình 4: Ngân hàng đánh giá triển vọng tăng trưởng ngành

Nguồn: Vietnam Report, Survey các ngân hàng thương mại Việt Nam thực hiện trong tháng 5/2017

Có thể thấy, các ngân hàng có nhiều điều kiện thuận lợi để phát triển kinh doanh trong năm 2017, tuy nhiên một khi vấn đề nợ xấu vẫn còn chưa được giải quyết, những thách thức mới như việc kiểm soát nợ công, chi phí và đầu tư công không mấy dề dàng, cùng với tác động tiêu cực của các chính sách bảo hộ mậu dịch của nhiều quốc gia lên hoạt động xuất khẩu… sẽ “cầm chừng” sự lạc quan của ngành ngân hàng, đòi hỏi các ngân hàng cần có những bước đi thận trọng, tỉnh táo lựa chọn chiến lược kinh doanh phù hợp, vừa để giữ vững thị phần và uy tín của mình, vừa tận dụng cơ hội để trưởng thành hơn nữa trên thị trường tài chính Việt Nam.

|

Phương pháp nghiên cứu phân tích truyền thông để đánh giá uy tín của các ngân hàng dựa trên học thuyết Agenda Setting về sự ảnh hưởng, tác động của truyền thông đại chúng đến cộng đồng và xã hội được 2 giáo sư Maxwell McCombs và Donald L. Shaw chính thức công bố vào năm 1968, được Vietnam Report và các đối tác hiện thực hóa và áp dụng. Theo đó, Vietnam Report đã sử dụng phương pháp Branch Coding (đánh giá hình ảnh của ngân hàng trên truyền thông) để tiến hành phân tích uy tín của các ngân hàng thương mại tại Việt Nam. Vietnam Report tiến hành mã hóa (coding) các bài báo viết về ngân hàng được đăng tải trên các đầu báo chuyên ngành tài chính: Thời báo kinh tế Việt Nam, Báo Đầu tư, Thời báo Kinh tế Sài gòn, Cafef trong thời gian từ tháng 6/2016 đến tháng 5/2017. Tổng số có 1.537 bài báo, với tương ứng 3.587 coding unit (đơn vị mã hóa) được đánh giá theo ở cấp độ câu chuyện (story – level) về 24 khía cạnh hoạt động cụ thể của các ngân hàng từ sản phẩm, kết quả kinh doanh, thị trường ... tới các hoạt động và uy tín của lãnh đạo ngân hàng. Các thông tin được lựa chọn để mã hóa (coding) dựa trên 2 nguyên tắc cơ bản: Tên ngân hàng xuất hiện ngay trên tiêu đề của bài báo, hoặc tin tức về ngân hàng được đề cập tối thiểu chiếm 5 dòng trong bài báo, đây được gọi là ngưỡng nhận thức – khi thông tin được đánh giá là có giá trị phân tích. Các thông tin được đánh giá ở các cấp độ: 0: Trung lập; 1: Tích cực; 2: Khá tích cực; 3: Không rõ ràng; 4: Khá tiêu cực; 5: Tiêu cực. Tuy nhiên, thống kê lại, nhóm nghiên cứu đưa ra 3 cấp bậc để đánh giá cuối cùng, bao gồm: Trung lập (gồm 0 và 3), tích cực (1 và 2), và tiêu cực (4 và 5). |

Vietnam Report

Bình Luận (0)